個人の事業に関する確定申告について、代表的なお問い合わせをまとめています。

確定申告(個人事業)を依頼したいのですが、料金はどのくらいですか?

当事務所では、毎月料金をお支払い頂く料金体系となっております。

※決算、申告のみは受け付けておりません。

(例)月額2万円~

年間の売上高が2千万円以下の場合は当事務所では>>定額制が適用されますので、説明ページをご参照下さい。

もちろん複式簿記による青色申告の65万円控除を適用致します。(適用できる場合に限ります。)

その場合の節税効果は、所得税5%、住民税10%、国民健康保険料がおよそ10%と仮定しますと、

65万円×25%(5%+10%+10%)=162,500円の削減が想定されます。

適用される所得税の税率が上がれば、その分だけさらに節税効果は上がります。

また配偶者などに給料を支払うと、節税効果が一層大きくなります。

(実際にその配偶者が業務を行う必要があり、税務署への届け出が必要です。)

仮に年間の給料を100万円とすると青色申告特別控除も含め、

(65万円+100万円)×25%(5%+10%+10%)=412,500円の削減が想定されます。

国民年金保険料は免除の要件が複雑ですが、所得を削減することによって保険料が軽減される可能性があります。(申請が必要です。)

今年からは青色申告をしたいのですが・・・

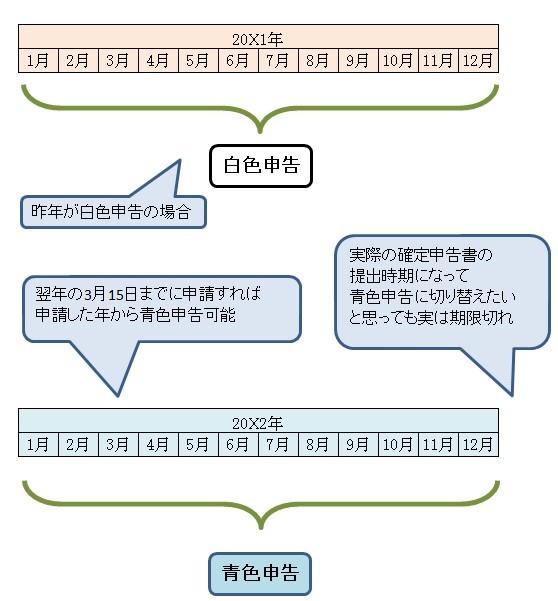

今まで白色申告をしていて、青色申告に切り替えたい場合は、実は3月15日までに申請書を提出する必要があります。

間に合っていない場合がよくありますのでご注意下さい。

確定申告は「年」単位で行います。

よって「青色申告」も「年」単位で考えます。

確定申告書を提出する時期に惑わされないで下さい。それは別の話しです。

イメージとしては、かなり早い段階で申請書を提出しておく必要があるということです。

今年から事業を始めました。青色申告をしたいのですが・・・

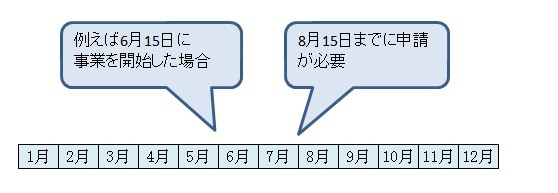

事業を始めた年について青色申告をする場合は、事業開始後2ヶ月以内に申請書を提出する必要があります。

※1月1日~1月15日の間に事業を開始した場合は翌々月、つまり3月の15日までとなります。

実際の確定申告時期になって青色申告をしたいと思っても間に合っていませんので、ご注意下さい。

事業を開始した日とは?

事業を開始した日とはいつなのか?

と迷うかもしれません。

実は法的にはあいまいです。

所得税法では収入を得ることが可能となった日が事業開始となります。

実務上は自分で決めるしかありません。

ただ税務上の特典を受けたいために事実とかけ離れた解釈をすることは止めておきましょう。

例えば実際に商品を販売したり、サービスを提供したりすれば、それは既に事業を開始していると言えます

よって事業を開始した日がそれらの行為よりも後ということはおかしいことになります。

※消費税法では準備の時点で事業開始とされてしまう可能性があります。実際には税務署等へご確認下さい。

サラリーマンですが事業をしています。青色申告できますか?

サラリーマンの方が、例えばヤフオクなどの副業をして収入を得ているとします。

この場合は通常は「雑所得」というカテゴリーで計算することになります。

もし会社を辞めて、独立して個人で商売をしていれば「事業所得」というカテゴリーで計算することになります。

ただ不動産の賃貸収入がある場合は、サラリーマンであっても「不動産所得」のカテゴリーで計算します。

このカテゴリー分けは非常に重要です。

「雑所得」では青色申告が認められていません。

「事業所得」「不動産所得」では青色申告が可能です。

またサラリーマンの副業が「事業所得」として認められるには、それなりの根拠が必要となりますのでご注意下さい。

判断に迷うケースもありますが、会社務めの方であれば会社でのお仕事が本業であると考えるのが一般的です。

自分では事業のつもりでいても、税務上は「事業所得」にならないケースもよくあります。

実務上は税務署に相談して理解を得てから申告した方がいいと思います。

なお既に税務署に「開業届」「青色申告承認申請書」を提出済みの場合もあるかもしれませんが、後で否認される可能性もあります。

あくまでも「事業所得」について、青色申告を承認するという手続きであって、副業などの業務が「事業所得」に該当すると認められたわけではないのでご注意下さい。

市販の書籍にはサラリーマンの節税を煽るものもありますが、あくまでも可能性を示唆しているだけで、著者が責任をとってくれるわけではありませんから慎重になって考えましょう。

株、FXをしています。青色申告できますか?

株やFXでは基本的に青色申告は認められていません。

専業トレーダーであっても難しいかもしれません。

国税不服審判所というところがあって、裁判になる前の前哨戦を行うようなところですが、そこではFXを「事業所得」として主張した納税者が負けています。

(参考)国税不服審判所(ページの一番下に掲載されています。)

ただ実態によっては「事業所得」になる可能性もなくはないので、100%青色申告ができないと言い切れるわけではありません。

青色申告ができると主張するのであれば、実務上は税務署に相談して理解を得てから申告をするようにした方がいいと思います。

またどうしても青色申告をしたいのであれば、株式会社など法人化する方法もあります。

その場合は個人ではなく法人として青色申告ができます。

不動産賃貸収入があります。青色申告できますか?

不動産賃貸収入がある場合は申請により青色申告ができます。

しかし特別控除額が65万円とはならず、10万円となってしまう場合があるのでご注意下さい。

65万円の控除が使えるのは「事業的規模」の場合となりますが、それにはある程度の形式的な基準があります。

・アパート、マンション等であればおおむね10室以上

・独立した家屋であればおおむね5棟以上

ただ収入規模が大きければ、少ない部屋数でも事業的規模となる場合もあります。

そこには明確な基準はないので、ケースバイケースで判断します。

(補足)

・家屋とアパート、マンション等を複数所有している場合は、2室=1棟として考えます

・駐車場は5台分=1室と考えます

・貸地は5件分=1室と考えます

・共有物件はその物件全体で判断します(共有割合を掛けずに数える)

・一括で貸しているからと言って1つとは数えません(例えば7室を一括で貸しても7室と数える)

(事業的規模でない場合の主なデメリット)

・除去損等の計上は不動産所得が限度となります

・回収不能額は計上した年にさかのぼって計算する必要があります

・事業専従者控除が使えません

・特別控除額が10万円となります

・小規模企業共済に加入できません

※事業税は逆に対象となりません(所得税とは事業的規模の基準が異なります)

事業に関する申告の方法

事業に関する収入がある場合は、主に以下の申告の方法が考えられます。(株、FX等を除く。)

① 「雑所得」の申告(青色申告の制度はありません)

② 「事業所得」の白色申告

③ 「事業所得」の青色申告(特別控除額65万円)

④ 「事業所得」の青色申告(特別控除額10万円)

⑤ 「不動産所得」の白色申告

⑥ 「不動産所得」の青色申告(特別控除額65万円)

⑦ 「不動産所得」の青色申告(特別控除額10万円)

⑧ これらの組み合わせ(「事業所得」があり「不動産所得」もある場合等)

65万円の控除とは?

青色申告であっても、特別控除額が10万円の場合と65万円の場合があります。

もちろん65万円を控除したいところですが、それは複式簿記により記帳をすることが前提です。

10万円の控除とは?

青色申告による10万円の特別控除は、簡易な記帳でいいこととされています。

お小遣い帳のようなイメージでいいと思います。(その他にも必要な帳簿はあります。)

もし自分で申告する場合は、無理に65万円の控除を狙わずに、10万円の控除に留めておく方法もあります。

慣れてくれば65万円の控除を考えればいいのです。

この65万円と10万円の控除の選択は、特に届出などを必要としません。

青色申告承認申請書の提出時に65万円と申請していても、実際の申告時に10万円の控除を受ける方法でもかまいません。

要件を満たしていればその逆でも大丈夫です。

自分で申告するにはどうすればいいですか?

自分で確定申告をする場合は考えられる方法として、

・確定申告に関する本を買う

(必ず最新のものにして下さい。法律は毎年変わる可能性があります。)

・国税庁のホームページを活用する

(確定申告書作成コーナーもあります。ただしよく分かっていない方にはハードルが高いかもしれません。)

・確定申告ソフトを購入する(やよいの青色申告、みんなの青色申告等)

・そのソフト製作会社のサポートを活用する

・青色申告会に加入してサポートを受ける

・税務署に行って分からないことを聞く

(まだ混んでいない1月頃に行きましょう。12月のうちに行ければなおいいと思います。)

・一般的な質問であれば国税局の電話相談センターを利用する。(無料かつ匿名で聞けます。)

といった方法が考えられます。

上記の①、②、④、⑤、⑦に該当する方はこれらの方法で対応できる可能性があります。

また③、⑥、⑧に該当する方については確定申告ソフトを買えば自分でできるかもしれません。(複式簿記の知識が必要です。)

ただ自信がない、時間がない、面倒だ、という方は税理士に頼んだ方が早いと思います。

税務署に行ってみましょう

あまり日常生活をしていて税務署に行くことはありません。

しかし申告をする場合は必ず税務署に対して書類を提出することになります。

そうであれば、始めから税務署に聞いた方が早いとも考えられます。

役所なのであまりいいイメージがないかもしれません。

ただ最近は横柄な態度の方はいなくなってきていると聞いています。

何しろ無料ですから自分で申告をする場合は一度足を運んで、実際に職員の方から色々聞いてみるといいと思います。

書類はどうやって手に入れることができますか?

税務署へ行けば書類を手に入れることができます。

ただ今の時代では国税庁のホームページの税務手続案内からpdfファイルをダウンロードする方法が主流です。

また国税庁ホームページの確定申告コーナーで入力することができるのであれば、そのまま印刷した確定申告関係書類を税務署へ提出できます。

主な必要書類を以下にご紹介しておきます。

事業を開始した場合・・・「個人事業の開業・廃業等届出書」

青色申告の申請をする場合・・・「所得税の青色申告承認申請書」

所得税を自動引落しにする場合・・・「預貯金口座振替依頼書」

確定申告をする場合

上記①・・・「確定申告書A」

②・・・「収支内訳書(一般用)」「確定申告書B」

③④・・・「所得税青色申告決算書(一般用)」「確定申告書B」

⑤・・・「収支内訳書(不動産所得用)」「確定申告書B」

⑥⑦・・・「所得税青色申告決算書(不動産所得用)」「確定申告書B」

これらの書類はこちらにあります。

なおこの他にも損失を繰越す場合、医療費控除を受ける場合など必要に応じて一定の書類が必要とされます。

その他従業員に関する届出書、消費税に関する届出書などがあります。

控えについて

基本的に税務署では提出した書類の控えを発行してくれません。

よって何か提出する書類がある場合は、コピーでいいので控え用の書類も持っていきましょう。

税務署の収受印を押してもらえます。

そもそも白色申告、青色申告とは?

白色申告・・・適当な申告(楽です)

青色申告・・・真面目な申告(面倒です)

と言えば分かりやすいかもしれません。(※白色申告でも本来は真面目に申告しなければなりません。)

申告とはそもそも自分で計算するため適当になりがちです。

もともとは青色申告の制度はなかったので、なおさら正確な申告意識は低かったと言えます。

税務調査といっても全ての納税者を調査することは不可能です。

そこで政府としては真面目に申告してほしいので、特典と引き換えに真面目な申告を促す制度を制定した経緯があります。(昭和25年)

ただ従来の申告書と区別する必要があるため、申告書の色を青にしたのです。

青は空の色で、すっきりしていて気持ちがいいイメージがあるからという説があります。

よって青色申告と呼ばれることになりました。(今の申告書の色は白に戻ってますが。)

なお白色申告は税務調査もある意味適当な可能性もありました。

詳しく調べずに「あなたの税金は300万円です。払って下さい。」という可能性もなくはなかったのです。

ただ白色申告に対する真面目さの要求が高まってきていて、特に平成26年以後は簡易な帳簿でもいいので、必ず記帳することが義務化されました。

また申告関係書類の保存も義務となります。

税務署も白色申告をしている納税者に対して更正(税額等を決めること)等をする場合は、理由を通知書に示さなければならなくなりました。

もう実質的に白色申告は意味がないので、少なくとも青色申告の10万円控除は取り組むようにするといいと思います。

青色申告の特典とは?

主な特典として次のものがあります。

(1)青色申告特別控除

一定の特別控除が受けられます。(65万か10万円。)

(2)青色事業専従者給与

原則として全額算入されます。

(3)租税特別措置法の特典

30万円未満の減価償却資産の全額経費計上など

(4)引当金

一定の引当金が計上できます。

(5)純損失の繰越控除

純損失を3年間繰越すことができます。

(6)純損失の繰戻し還付

純損失を前年に繰り戻して所得税の還付を受けられる場合があります。