これより基礎控除申告書等の書き方について解説していきます。

年末調整に関するページ

当サイトは年末調整について、

年末調整の概要

年末調整の添付書類

扶養控除等申告書

基礎控除申告書等

保険料控除申告書

の5つのページで説明しています。

なお国税庁の電話相談センターでは無料かつ匿名で国税や年末調整に関する質問ができます。

見込みによる申告について

年末調整による申告書の提出は通常11月下旬~12月上旬に行われます。

よって各申告額は見込みの金額となる場合もあります。

しかし実際に記載した金額と、受け取った給与の金額が違った場合には、気がついた時点ですぐにご自分の会社等へ報告しましょう。

基本事項

氏名、住所などの基本事項は扶養控除等申告書と重複するので省略します。

自分の所得(基礎控除申告書)

それでは自分の所得から計算していきます。

収入は給与だけであると仮定しています。

他にも不動産収入などがある場合などの書き方は会社へ相談してください。

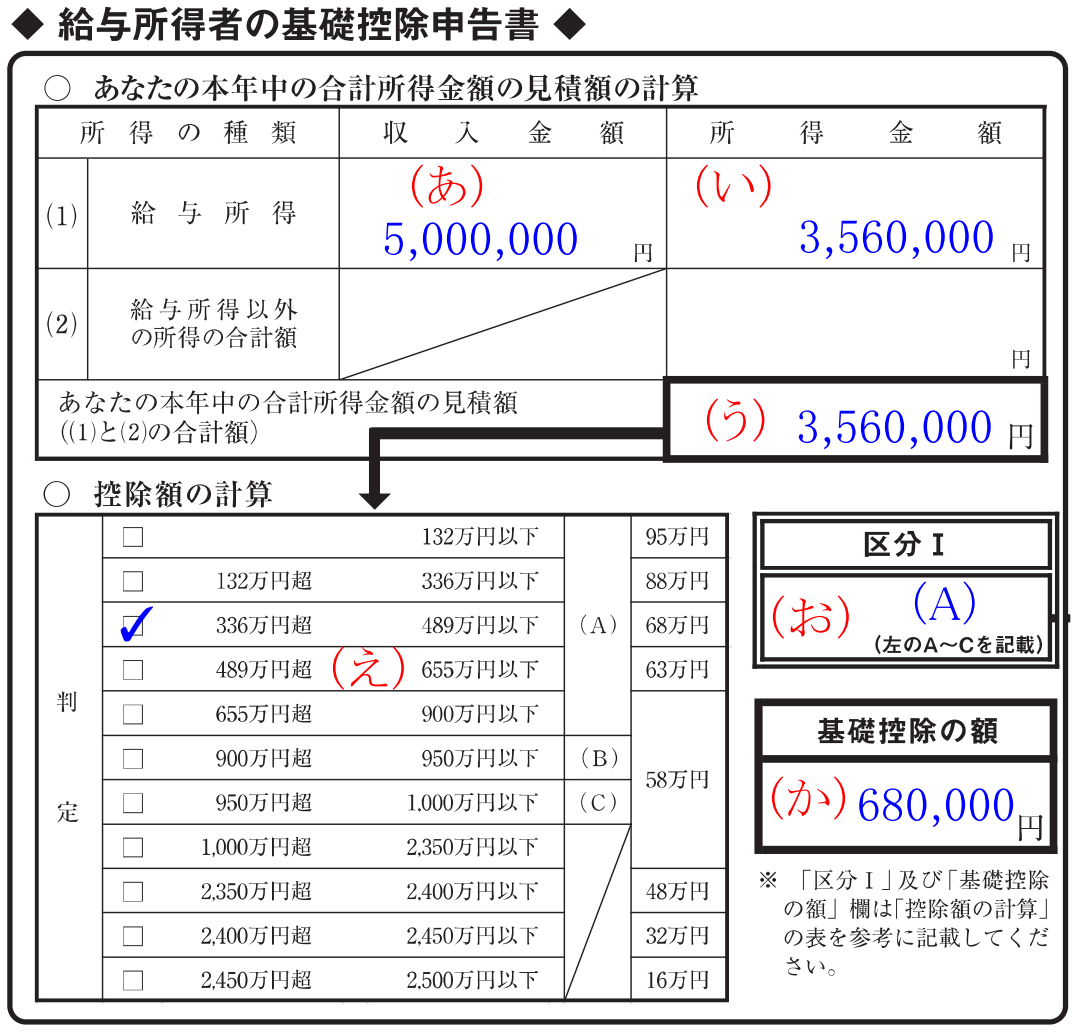

まずは次の図をご確認ください。

順番に説明していきます。

(あ)

ここに夫の1年間の給与年収を記載します。11月、12月分は見込みで計算します。

(い)

その給与に対する所得金額を計算して記載します。

「収入」と「所得」は違います。

(給与収入)ー(給与所得控除額)=(給与所得)となります。

所得金額の計算方法は以下の速算表をご参照ください。

| 給与収入(円) | 給与所得控除額(円) |

| ~1,900,000 | 650,000 |

| 1,900,001~3,600,000 | 収入金額×30%+80,000 |

| 3,600,001~6,600,000 | 収入金額×20%+440,000 |

| 6,600,001~8,500,000 | 収入金額×10%+1,100,000 |

| 8,500,001以上 | 1,950,000(上限) |

例えば500万円であれば、「3,300,001~6,660,000」の行が該当しますので、その右側の計算式に従います。

まずは5,000,000×20%+440,000=1,440,000とし、給与所得控除額を算出します。

次に5,000,000-1,440,000=3,560,000と計算して給与の所得金額を算出することになります。

(う)

こちらは計算した所得金額を転記するだけです。

(え)

所得金額が次のどの区分に該当するかを判断し、該当する欄にチェックを入れます。

☑ 336万超489万以下(A)

(お)

上記のチェックをつけたA,B,Cのいずれかを記載します。

1,000万超の場合はチェックはしません。

ちなみに所得金額が1,000万円を超える方は配偶者控除、配偶者特別控除を受けられません。

(か)

(え)でチェックした所得に対応する控除額を転記します。

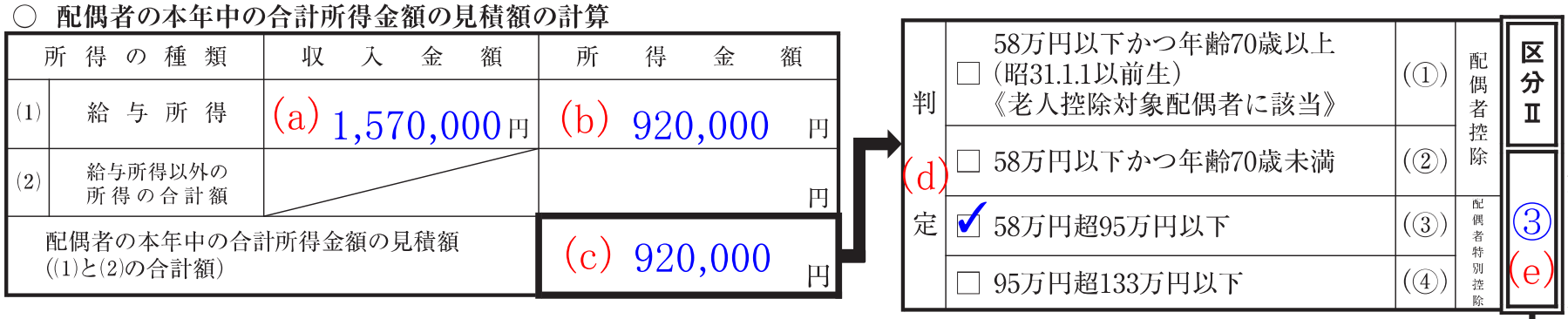

扶養している配偶者の所得(配偶者控除等申告書)

(a)

配偶者の給与年収を記載します。11月、12月分は見込みで計算します。

(b)

その給与に対する所得金額を計算します。

自分の場合と計算方法は同じです。

(c)

こちらは計算した所得金額を転記するだけです。

(d)

所得金額が次のどの区分に該当するかを判断し、該当する欄にチェックを入れます。

(e)

上記のチェックをつけた①,②,③,④のいずれかを記載します。

確認

この時点で、「区分Ⅰ」「区分Ⅱ」「配偶者の所得」が判明しているはずです。

その3つの要素から控除を受けられる金額を判定していきます。

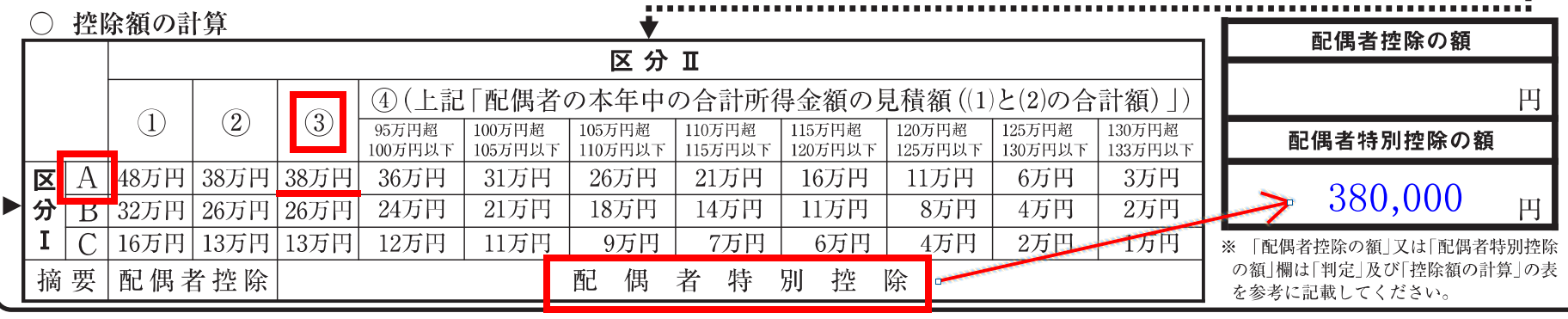

控除額の判定

まず区分ⅠのAの行、Bの行、Cの行のどの行に該当するのかを確認します。

これで行が確定します。

次に区分Ⅱの①~④のどの列に該当するのかを確認します。

特に④では配偶者の所得金額によって該当する列が変わってくるため、慎重に判定します。

これで列が確定します。

後は交わるところの金額が控除を受けられる金額ということになります。

また最後の行に「配偶者控除」「配偶者特別控除」の区分がありますので、区分Ⅱで判定したの列に従っていずれに該当するかを判断します。

例えば④であれば配偶者特別控除ですが、②の場合は配偶者控除になります。

最後に右側の該当する箇所に金額を記載して終了です。

特定親族特別控除申告書

ここでは19歳以上23歳未満で、収入が給与のみの場合は年収123万超188万円以下の扶養している親族(子)を記載します。

所得金額調整控除

こちらはまず給与年収850万以上であることが前提です。

その上で、要件が設けられていますので、合致する場合はチェックを入れます。

そして隣の扶養親族等の記載欄に必要事項を記載します。