これより扶養控除等申告書の書き方を解説していきます。

年末調整に関するページ

当サイトは年末調整について、

年末調整の概要

年末調整の添付書類

扶養控除等申告書

基礎控除申告書等

保険料控除申告書

の5つのページで説明しています。

なお国税庁の電話相談センターでは、無料かつ匿名で国税や年末調整に関する質問ができます。

マイナンバーについて

平成28年分以降の扶養控除等申告書よりマイナンバー(個人番号)を記載する欄が追加されています。

マイナンバーの記載については会社の指示に従って下さい。

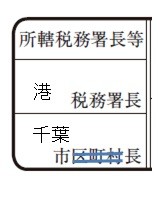

所轄税務署長等

税務署長の欄は一般的には本社を所轄する税務署名を書きます。

こちらで調べられます。

(正確には年末調整等給与支払いの事務処理をする所在地で判断します。会社から指示を受けた方がいいと思います。)

市区町村長の欄は自分が居住している市区町村を書きます。

なお年末に引っ越しをする場合も考えられますが、すぐに会社等へ報告しましょう。

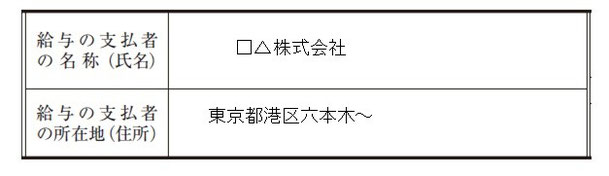

給与の支払者等

給与の支払者の名称や所在地は特に問題ないと思います。

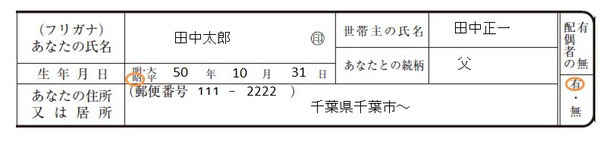

あなたの氏名等

「あなたの氏名等」を書く欄も自分のことなので問題ないと思います。

なお世帯主とその続柄を書く欄がありますが、ここでの続柄は自分からみた世帯主との続柄を書きます。

例えば自分が25才のサラリーマンで、実家暮らし、両親と同居という状態であれば、世帯主は通常父親ですから、「父」と書きます。「子」ではありません。

この話しはネット上でも意見が別れています。

ただ正式な回答ではありませんが国税庁に確認済みです。

なお法律上は所得税法施行規則73条でその他参考事項という扱いになっていて、細かいことは規定されていません。

間違って書いたとしても問題ないでしょう。

確定申告書では世帯主からみた自分の続柄(上記の例では「子」)を書くので、逆になります。

ややこしいことは確かです。

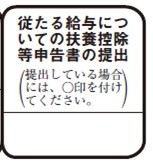

従たる給与についての扶養控除等申告書の提出

従たる給与についての扶養控除等申告書、とは例えば週末に副業としてアルバイトをしている場合などに、その副業の勤務先に提出する可能性がある申告書です。

ただし誰でも提出できるわけではありません。

扶養親族が多いのにもかかわらず、給与がかなり低くて週末にアルバイトをしている場合などが該当すると思います。

所得の金額を見積り計算して一定の場合に該当し、この申告書を提出しておくと毎月の給与から源泉徴収される所得税(副業先の源泉所得税)が減ることになります。

実際はあまり見かけません。多くの方は無記入となるでしょう。

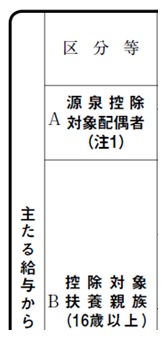

A欄・B欄 源泉控除対象配偶者・控除対象扶養親族

源泉控除対象配偶者とは、収入が給与のみと仮定した場合、自分の給与が1,120万円以下で、かつ給与(見積額)が150万円以下の配偶者のことをいいます。

(例)

夫の給与:850万円

妻の給与の見積額:140万円 →源泉控除対象配偶者

控除対象扶養親族とは、扶養親族で収入が給与のみと仮定した場合、給与(見積額)が103万円以下の16歳以上の親族のことをいいます。

(例)

親の給与:いくらでも可

16歳以上の子の給与の見積額:90万円 →控除対象扶養親族

(注意点)

・源泉控除対象配偶者、控除対象扶養親族は同一生計であることが必要です。

・個人事業の専従者は源泉控除対象配偶者、控除対象扶養親族には該当しません。

B欄 判定の日付けについて

控除対象扶養親族などの対象となる生年月日が1日ズレているように思えます。

例えば「昭和◯◯年1月1日以前生」、「平成◯年1月2日生~平成◯年1月1日生」

と指示がされています。

これが、「昭和◯◯年12月31日以前生」、「平成◯年1月1日生~平成◯年12月31日生」となっていれば、分かりやすいかもしれません。

しかし年齢に関する法律や民法などの規定により、実は前日に年齢が増えることになっています。

これは「4月1日生まれの子」と「3月31日生まれの子」が同じ学年である理由と同じです。

よって「平成◯年1月1日以前生」と指示があって、該当する1月1日生まれの方は、そのまま素直に1月1日生まれとして記入すればいいことになります。

ただし年が増えるのは前日の12月31日がちょうど終わる時、という法律上の解釈になっています。

その12月31日の状態で、扶養控除などの判定をすることになります。

なお年の途中でお亡くなりになられた場合は、その亡くなられた日で判定します。

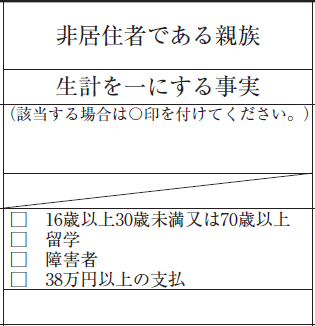

A欄・B欄 非居住者である親族 生計を一にする事実

「非居住者である親族」欄は、源泉控除対象配偶者、控除対象扶養親族が外国に居住している場合に○を付けます。

ただ制度が少し複雑ですので、前提としてまずはこちらのブログ記事をご参照ください。

例えば1年以上留学している大学生の子を扶養親族とする場合も該当します。

(1年未満であれば国内の扶養親族と同じ扱いとなります。)

「生計を一にする事実」欄は、その親族へ国外送金した金額を書きます。

なお親族を証明する書類と、送金を証明する書類などの提出も必要とされるので会社の指示に従って下さい。

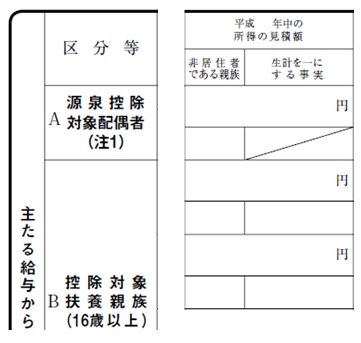

A欄・B欄 所得の見積額

ここでの所得とは合計所得金額のことですが、複雑なのであらゆるケースを載せることは不可能ですが、よくあるパターンを例示します。

◇収入が給与のみで年150万円以下の方

・・・給与収入-55万円で計算した金額

(例)妻のパート収入が135万円→ 135-55=80(80万円)

◇65才以上で収入が公的年金のみで年330万未満の方

・・・年金収入―110万円で計算した金額

(例)65才以上の父の年金収入が140万円→ 140-110=30(30万円)

◇65才未満で収入が公的年金のみで年130万未満の方

・・・年金収入―60万円で計算した金額

(例)65才未満の母の年金収入が50万円→ 50-60=△10(0円)

※例えば給与収入が200万円の方の所得の金額は、

2,000,000-780,000=1,220,000 となります。

上記の55万円が絶対ではないのでお気をつけ下さい。年金についても同様です。

A欄 配偶者特別控除の可能性

以上の(例)ようなケースであれば計算できますが、中には所得の金額を簡単に計算できない方もいらっしゃるかもしれません。

ケースバイケースで判断することになる場合は、会社等にご相談して下さい。

なお平成30年以降は源泉控除対象配偶者に該当しなかったとしても、「配偶者特別控除」の適用が受けられる可能性が残っているので、詳しくは基礎控除等申告書等のページをご覧下さい。

A欄・B欄 見積りについて

ただしここで気をつけるべきことがあります。

扶養控除等申告書の年度を確認してみて下さい。

今年のものであれば、今年の実績の見積りを書くことになるので何とか分かると思います。

しかし来年のものであれば、来年の1年間の所得の見積り額を記入することになります。

もちろん来年のことは分かるはずがありません。

そこで今年の実績に基いて、今年の所得を書いておく方法が一般的です。

ただ正社員になるなど、明らかに来年の所得がかなり大きく増える場合は、来年は控除が受けられなくなるので、A欄又はB欄に何も書かないことになります。

なお今年の扶養控除等申告書(昨年の年末調整時に提出したもの)についても、正しい所得の見積額が記入されているか、ご自分でも再度確認をされた方がいいと思います。

もし今年は配偶者控除又は扶養控除が受けられないのに、昨年の年末調整時に記入したままになっているのであれば、訂正する必要があります。

つまり扶養に関する情報が変わっている場合は、念のため会社に確認をしておくと間違いがなくなります。

A欄・B欄 所得の見積額が違っていたら

もし所得の見積額が間違っていて、控除対象配偶者に該当しないのに配偶者控除を適用していたらどうなるのでしょうか?

基本的には市区町村は所得を把握しているので、税務署に通知が行き、会社に是正を求める連絡がきます。

しかも2~3年後に連絡がくることもあるので、もし間違った申告をしていたら数年分まとめて修正されてしまう場合もあります。

さらに所得税の支払いは会社に求められるので、迷惑がかかりますから正しく申告しましょう。

申告の後で所得の金額が変わりそうであれば、会社に相談して下さい。

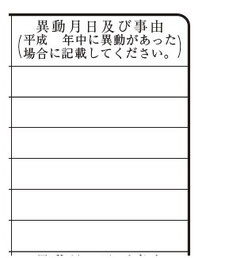

A欄・B欄 異動月日及び事由

この欄は年の途中で変更事項があった場合に記入します。

書き方はそれほど気にする必要はありません。

内容が分かればいいので、「平成◯◯年◯月◯日 就職により除外」などと書けばかまいません。

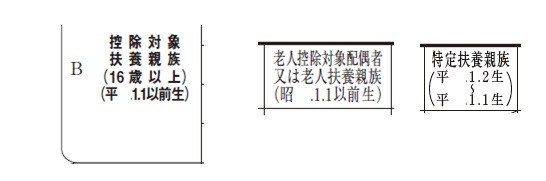

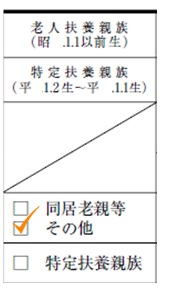

B欄 老人扶養親族 特定扶養親族

まずは控除対象扶養親族に該当することが前提ですが、老人扶養親族は70才以上を、特定扶養親族は19歳以上23歳未満を対象としています。

それぞれ〇年〇月〇日以前生、などと指定があるので、その通りに判断します。

同居老親等については次で解説しますが、同居老親等に該当せずに老人扶養親族であれば、「その他」にチェックをつけます。

老人扶養親族にも該当しない場合は、単なる扶養親族となるので何もしるしを付けません。

またそもそも扶養親族とは、親族で生計を一にしていることが前提なのでご確認下さい。

もし親と同じ住所でも、二世帯住宅などで物理的にも完全に生活を別にしている場合は、その親と生計を一にするとは言えません。

ただ二世帯住宅であっても、サザエさん一家のような生活様式であれば、生計を一にすると言えます。

同じ住所であれば生計を一にすると言える場合が多いのですが、結局は実態で判断します。

親が老人ホームに入居している場合は、利用料の負担などの状態から総合的に判断します。

全額自分が支払っていれば、当然扶養していると言えるでしょう。

学生については、例えば学生の子どもに仕送りして養っている場合も生計を一にすると言えます。

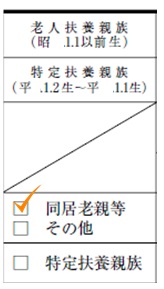

B欄 同居老親等

同居老親等とは、まず老人扶養親族(70才以上、所得38万円以下、同一生計)に該当することが前提です。

その上で、自分又は配偶者の親で、自分又は配偶者と同居していれば、同居老親等に該当します。

ちなみにその親と同居していたけれど、今は長期入院のため病院で生活をしている場合も同居と考えます。

また同居している自分又は配偶者の祖父・祖母でも該当します。

よって該当すれば「同居老親等」にチェックをつけ、該当しなくても老人扶養親族であれば「その他」にチェックをつけます。

同居老親等の同居とは文字通り同居であって、別居していても仕送りをしていれば該当するという考え方はありません。

なお老人扶養親族は必ずしも同居をしていなくても生計を一にしていれば該当するので、混乱しないようご注意下さい。

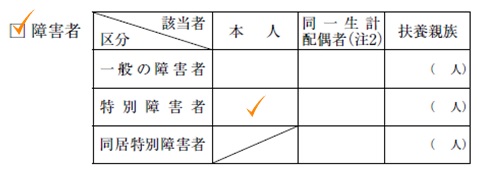

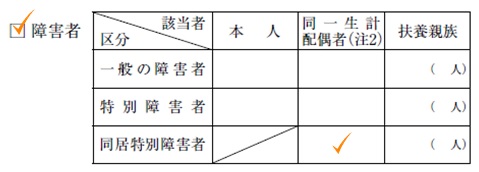

C欄 障害者(自分が障害者の場合)

自分が障害者であれば、C欄の「 障害者」欄にチェックをつけます。

そしてその右に表がありますが、まずは「本人」のところの縦の欄に注目します。

次に特別障害者に該当すれば「特別障害者」の欄にチェックをつけ、それ以外であれば「一般の障害者」の欄にチェックをつけます。

なお障害者や特別障害者の定義についてはこちらをご参照下さい。

また右側に「左記の内容」という空欄があります。

ここへは障害者手帳の種類、交付年月日、障害の等級を記載します。

C欄 障害者(同一生計配偶者が障害者の場合)

同一生計配偶者が障害者であれば、C欄の「 障害者」欄にチェックをつけます。

そしてその右に表がありますが、まずは「同一生計配偶者」のところの縦の欄に注目します。

次に特別障害者に該当し、さらに同居特別障害者に該当すれば同居特別障害者の欄にチェックをつけ、それ以外の特別障害者であれば特別障害者の欄にチェックをつけます。

特別障害者に該当しなければ一般の障害者の欄にチェックをつけます。

障害者や特別障害者の定義についてはこちらをご参照下さい。

同居特別障害者の同居とは必ずしも自分と同居をしている必要はなく、範囲が少し広いのでご注意下さい。

①自分と同居

②自分の配偶者と同居

③自分と生計を一にする親族との同居

が該当します。

ただし今は配偶者の話しなので②は関係ありません。

③は自分は単身赴任をしていて、仕送りをして養っている息子と、配偶者が同居している場合などが該当します。

その配偶者が一人暮らしでは同居に該当しません。

C欄 障害者(同一生計配偶者が障害者の場合その2)

上記の説明で、障害者である同一生計配偶者についてチェックをつけられたと思います。

その次は右側の「左記の内容」という欄に記入します。

ここへは障害者手帳の種類、交付年月日、障害の等級、控除対象配偶者の氏名、特別障害者に該当する場合は「同居している・していない」を記入します。

この場合の同居とは上記の説明の①~③のことなので、できれば同居している人の氏名も書いておきましょう。

なお、例えば妻が控除対象配偶者で障害者であれば、養っている夫は配偶者控除と障害者控除を共に受けられます。

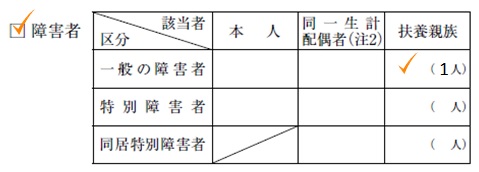

C欄 障害者(自分か扶養親族が障害者の場合)

扶養親族が障害者の場合も障害者控除の適用が受けられますが、16才未満の扶養親族でも障害者控除の適用は受けられます。

ややこしいのですが、

16才未満 → 児童手当 + 障害者控除

16才以上 → 扶養控除 + 障害者控除

となり、16才未満は扶養控除の代わりに児童手当の支給となっているのでご注意下さい。

なお上記「控除対象配偶者が障害者の場合」と「控除対象配偶者が障害者の場合その2」も併せてご参照下さい。

C欄の表の扶養親族のところを縦に見て、該当する部分にチェックをつけます。

そして該当する方の人数も書いておきます。

「障害者又は勤労学生の内容」欄は次の事項を記載します。

障害者・・・障害者手帳の種類、交付年月日、障害の等級(同一生計配偶者又は扶養親族の場合は氏名、住所、生年月日、続柄、所得の見積額など)など。ただし既に記載している事項は省略できます。

勤労学生・・・学校名、入学年月日、所得の種類と見積額

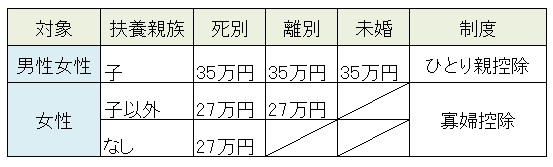

C欄 寡婦、ひとり親

結論から言えば、該当する制度と控除額は以下の表の通りとなります。

ただし所得500万円以下(給与のみなら年収約677万円以下。)、また事実婚(住民票に一定の記載がある)状態でないことが大前提となります。

順序としては、ひとり親に該当するか確認をし、該当しなかった場合に寡婦控除が適用できるか確認します。

なお扶養親族は所得48万円以下(給与のみなら年収103万円以下。)が条件となります。

C欄 勤労学生

勤労学生とは、

・学生、生徒であること

・給与など勤労による収入があること

・合計所得金額が75万円以下(給与のみであれば年収130万円以下)で、かつ勤労以外の所得(利益)が10万円以下であること

の3つの要件を満たす方が該当します。

該当すればC欄の「勤労学生」にチェックをつけます。

この場合、高校や大学に通っている方であれば証明書は必要ありませんが、専門学校などに通っている方は証明書が必要になります。

年末調整の添付書類も併せてご参照下さい。

C欄 異動年月日及び事由

この欄は年の途中で変更事項があった場合に記入します。

書き方はそれほど気にする必要はありません。

内容が分かればいいので、「平成◯◯年◯月◯日 離婚により寡婦に該当」などと書けばかまいません。

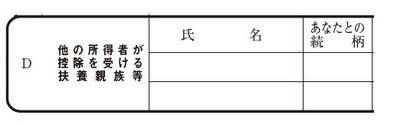

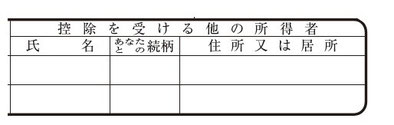

D欄 他の所得者が控除を受ける扶養親族等

この欄で書くべきことは、要するに控除を受けられるのは一人だけ、という趣旨を理解すれば直ぐに分かります。

例えば共働きの夫婦がいるとします。

またその夫婦に子が一人いて、20歳の大学生だとします。

この場合その子について扶養控除を受けられるのは、父か母のどちらか一方です。

2人同時に受けることはできません。

もし父が扶養控除を受けるのであれば、母の扶養控除等申告書には、このD欄にその情報を書けばいいことになります。

まず始めに子の情報を書き、「控除を受ける他の所得者」の欄には父の情報を書きます。

この場合では、その大学生の子は母の控除対象扶養親族にはならないので、母の扶養控除等申告書のB欄は何も書かないことになります。

異動月日及び事由までは特に書かなくても問題はないと思います。

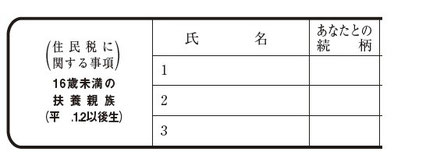

住民税に関する事項

ここは16才未満の子について記入する欄ですが、「平成◯.1.2以後生」と指定があるので該当するか確認をして記入します。

この項目は住民税の均等割りの非課税の判定等に使用します。

また「退職手当等を有する配偶者・扶養親族」欄は源泉徴収される退職金を受け取った場合に記入します。

一般的に退職金が多くないと源泉徴収されず、源泉所得税は0となる場合がよくありますが、その場合は記入しません。

もし寡婦またはひとり親で、扶養親族が源泉徴収される退職金を受け取っている場合は、「寡婦又はひとり親」欄にチェックを入れます。